Κεφάλαια 5,5 δισ. προσείλκυσαν οι ελληνικές εταιρείες το 2018

Αυξήθηκε η αξία και ο αριθμός των εξαγορών και συγχωνεύσεων σε σχέση με το 2017 – Ναυτιλία και ενέργεια οι κλάδοι που έκαναν τη διαφορά – Τι δείχνει η έρευνα της PwC για τις επενδυτικές συναλλαγές στη χώρα μας

Spotlight

-

Έζησα στην Αθήνα της δεκαετίας του 1980 για έναν χρόνο - αυτό μου έμαθε ότι μπορείς να ανήκεις οπουδήποτε

-

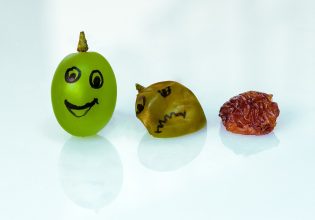

Τα 8 πράγματα που πρέπει να κόψετε για να μην γεράσετε γρήγορα

-

Η σπαρακτική ανάρτηση Καλλιάνου για τον θάνατο του πατέρα του: «Μπανταούλη μου...»

-

Συγκέντρωση διαμαρτυρίας φοιτητών για τα ιδιωτικά πανεπιστήμια έξω από επενδυτική εταιρεία

Το ρίσκο της χώρας που εκτινάσσει το κόστος κεφαλαίου και η αδυναμία χρηματοδότησης από τις τράπεζες λειτουργούν αποτρεπτικά στην «παραγωγή» επενδυτικών συναλλαγών -εξαγορές, συγχωνεύσεις κ.λπ. – με αντικείμενο τις ελληνικές επιχειρήσεις.

Εξ ου και η αδύναμη ανάπτυξη της χώρας που κινείται μετά βίας στο 2%. Αλλωστε για να πετύχει ανάπτυξη η Ελλάδα πάνω από 4% απαιτείται να πραγματοποιηθούν επενδύσεις που να αντιπροσωπεύουν το 20% του ΑΕΠ.

Παρ’ όλα αυτά το 2018 οι εξαγορές και συγχωνεύσεις στην Ελλάδα που κατέγραψε στην ετήσια έρευνά της η PriceWaterHouse (PwC) ήταν περισσότερες και σε αριθμό αλλά κυρίως σε αξία σε σχέση με το 2017.

Μάλιστα όπως επισημαίνουν τα στελέχη της PwC απεδείχθη μύθος ότι η κρίση θα ρίξει την αξία των ελληνικών assets, αφού όσες συναλλαγές πραγματοποιήθηκαν έγιναν με όρους αγοράς.

Σύμφωνα με την έρευνα της PwC, το 2018 οι Ε&Σ σταμάτησαν να κυριαρχούνται από τις αποεπενδύσεις των ελληνικών συστημικών τραπεζών. Πιο συγκεκριμένα, οι αποεπενδύσεις των ελληνικών τραπεζών διαμορφώθηκαν στα 802 εκατ. ευρώ. Η Alpha έχει ολοκληρώσει το πρόγραμμα, ενώ οι άλλες τρεις έχουν υλοποιήσει το μεγαλύτερο μέρος. Η πώληση της Εθνικής Ασφαλιστικής βρίσκεται σε εξέλιξη.

Συνολικά το 2018 οι ελληνικές επιχειρήσεις προσείλκυσαν 5,5 δισ. ευρώ. Τα 3,8 δισ. ευρώ προήλθαν από Ε&Σ, το 1 δισ. από ιδιωτικοποιήσεις και τα 0,7 δισ. ευρώ από την έκδοση εταιρικών ομολόγων.

Το 2018 πραγματοποιήθηκαν 51 Ε&Σ έναντι 39 το 2017 (+31%), η αξία των οποίων είχε ανέλθει σε 1,9 δισ. ευρώ, στο μισό δηλαδή της επίδοσης του 2018. Επίσης, η μέση αξία συναλλαγών από 48 εκατ. ευρώ το 2017 διαμορφώθηκε στα 76 εκατ. ευρώ το 2018. Πέρυσι υπήρξε και μεταστροφή από μικρές συναλλαγές (μικρότερες των 10 εκατ.) σε μεγαλύτερης αξίας συναλλαγές, κυρίως μεσαίας κεφαλαιοποίησης (50-100 εκατ. ευρώ).

Οι συναλλαγές στη ναυτιλία αποτέλεσαν το 22% της συνολικής αξίας των συναλλαγών, με τους τομείς της ενέργειας και των χρηματοοικονομικών υπηρεσιών να ακολουθούν.

Το top 5

Οι πέντε μεγαλύτερες E&Σ το 2018 ανήλθαν στα 1,8 δισ. ευρώ.

Ειδικότερα, 689,5 εκατ. ευρώ κόστισε η εξαγορά της Poseidon Containers Holdings. Πωλητής ήταν η Kelso & Company και αγοραστής η Global Ship Lease.

H απόκτηση του 80% της Avis Hellas ανήλθε στα 310,6 εκατ. ευρώ, με πωλητή την Τράπεζα Πειραιώς και αγοραστή την Otokoc.

H Eurobank πούλησε αντί 301 εκατ. ευρώ τις Bancpost SA, ERB Retail Services και ERB Leasing στην Banca Transilvania.

To μερίδιο 35% των ΕΛΠΕ στη ΔΕΣΦΑ εξαγοράστηκε από την κοινοπραξία Senfluga αντί 283,7 εκατ. ευρώ και τέλος το CVC προσέφερε 204,4 εκατ. ευρώ στη MIG για να αποκτήσει το 70,38% του Υγεία ΑΕ.

Στις πέντε μεγαλύτερες συναλλαγές δεν περιλαμβάνονται τα 284 εκατ. ευρώ που έδωσε η Deutsche Telekom για το 5% του ΟΤΕ, καθώς αφορά μειοψηφική συναλλαγή

Ενδιαφέρον παρουσιάζει και η κατεύθυνση των συναλλαγών. Το 43% ήταν εισερχόμενες συναλλαγές, το 41% εγχώριες και το 16% εξερχόμενες.

Τα έσοδα από ιδιωτικοποιήσεις το 2018 ανήλθαν σε 1 δισ. ευρώ, ξεφεύγοντας για άλλη μια φορά από τον αρχικό στόχο που ήταν 2,7 δισ. ευρώ.

Η πώληση 5% του ΟΤΕ στην Deutsche Telekom ανήλθε στα 284 εκατ., η πώληση του 67% του ΟΛΘ στα 232 εκατ. και η πώληση του 66% της ΔΕΣΦΑ στα 535 εκατ. ευρώ.

Οι προοπτικές για το 2019

Η έκδοση ομολόγων το 2018 έφτασε τα 635 εκατ., με κουπόνια που κυμαίνονται μεταξύ 2,4% και 5%. Η ΤΕΡΝΑ συγκέντρωσε 120 εκατ., η Coral 90 εκατ., η B&F 25 εκατ. και ο ΟΤΕ 400 εκατ. ευρώ.

Το 2018 ολοκληρώθηκαν και 6 συναλλαγές αναδιάρθρωσης συνολικής αξίας 301 εκατ. ευρώ (Καλογήρου, Νεώριο, Μamidoil, Lakitira, Lion Rental και Μεταλλουργική Βιομηχανία Ηπείρου).

Σύμφωνα με την PWC, οι Ε&Σ που έχουν συμφωνηθεί και θα ολοκληρωθούν το 2019 μπορεί να ξεπεράσουν τα 2 δισ., με επιπλέον 2,6 δισ. ευρώ από ιδιωτικοποιήσεις.

Ξεχωρίζουν η συγχώνευση της Capital Product Partners με την DSS Holdings αξίας 1,5 δισ. ευρώ που ανακοινώθηκε το 2018 και θα ολοκληρωθεί το 2019, η πώληση του 50,1% των ΕΛΠΕ, ο διαγωνισμός για το 30% του ΔΑΑ και η συναλλαγή αναδιάρθρωσης των Νηρέα και Σελόντα.

Εν τω μεταξύ, τα στελέχη της PwC επισημαίνουν πως το «κενό εμπιστοσύνης» μεταξύ της Ελλάδας και της Ευρώπης όπως αυτό προκύπτει από το spread του δεκαετούς συρρικνώνεται συστηματικά. Αυτό θα βοηθήσει την πρόσβαση της χώρας στις αγορές και κατ’ επέκταση και στην προσέλκυση επενδύσεων.

Μπορεί, όπως τονίζουν, η Ελλάδα να μην έχει μεγάλες λήξεις έως το 2022, αλλά από το 2022 έως το 2028 λήγουν δάνεια 75 δισ. ευρώ και είναι απαραίτητο να «ανοίξουμε» πάλι τις πόρτες των αγορών.

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Απάτες: Eκρηξη στις ηλεκτρονικές επιθέσεις σε τραπεζικές κάρτες πληρωμών [γραφήματα]](https://www.in.gr/wp-content/uploads/2024/04/phishing-apati-pistotiki-karta-laptop-315x220.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442