Moody’s: Καταθέσεις, πιστωτική ανάπτυξη και επιτόκια

Η εικόνα για τα «κόκκινα δάνεια» και η πρόβλεψη για τα ομόλογα το 2023

Spotlight

-

Ποιο είναι το χειρότερο χαρακτηριστικό της προσωπικότητάς σας; - Αυτό το τεστ το αποκαλύπτει

-

Αμφισβητεί τον Άρειο Πάγο ο Στίγκας - «Επειδή το είπε είναι θέσφατο;»

-

Κανένα πλοίο δεν θα ταξιδέψει την Πρωτομαγιά – Κανονικά τα δρομολόγια στις 7 Μαΐου

-

Πέντε συμβουλές που θα ενισχύσουν την έμφυτη νοημοσύνη του σκύλου σας

Η αύξηση των καταθέσεων, η περαιτέρω εκκαθάριση των ισολογισμών και η υψηλή πιστωτική ανάπτυξη αποτελούν τα σημαντικότερα σημεία για τα ισχυρά κέρδη των τεσσάρων ελληνικών συστημικών τραπεζών για το έτος 2022, σύμφωνα με τη Moody’s. Σε αυτό το πλαίσιο, επιδρούν θετικά τόσο τα υψηλότερα επιτόκια όσο και οι χαμηλότερες απομειώσεις δανείων.

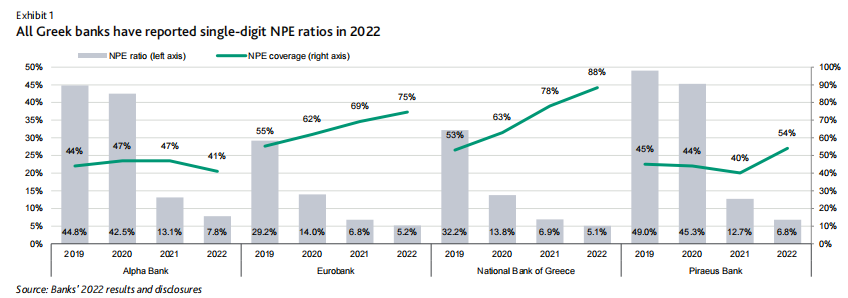

Τα προβληματικά δάνεια μειώθηκαν περαιτέρω, αν και περισσότερες βελτιώσεις στην ποιότητα των περιουσιακών στοιχείων θα είναι πρόκληση για τον κλάδο, τονίζει ο οίκος. Ο οίκος αξιολόγησης εκτιμά στην τελευταία έκθεση του πως οι τέσσερις μεγαλύτερες τράπεζες της χώρας Alpha Bank, (Ba2/Ba3 Stable, b1), Eurobank (Ba2/Ba3 Positive, b1), Εθνική Τράπεζα (Ba2/Ba3 Positive, b1) και Τράπεζα Πειραιώς (Βa3/Β1 Stable, b2), κατάφεραν να μειώσουν περαιτέρω τα προβληματικά δάνεια και αναμένονται περισσότερες βελτιώσεις στην ποιότητα των περιουσιακών τους στοιχείων.

Τα «κόκκινα δάνεια»

Από εκεί και πέρα τα NPEs, όπως αναφέρει ο οίκος, συνέχισαν να μειώνονται κατά τη διάρκεια του 2022, καθώς και οι τέσσερις τράπεζες ολοκλήρωσαν τις τιτλοποιήσεις «κόκκινων δανείων» μειώνοντας τον σταθμισμένο μέσο όρο NPE’s σε περίπου 6,3% το 2022, από 10% το 2021 και 49% τον Δεκέμβριο του 2016. Κατά τη διάρκεια του 2023, οι ελληνικές τράπεζες θα δουν ωστόσο ότι είναι πιο δύσκολο να επιτύχουν οποιεσδήποτε σημαντικές μειώσεις NPE’s λόγω των πληθωριστικών πιέσεων και των υψηλότερων επιτοκίων.

Αναφορικά με τα επίπεδα κεφαλαίων ο οίκος τονίζει πως παραμένουν άνετα πάνω από τις εποπτικές απαιτήσεις, αν και η ποιότητά τους εξακολουθεί να υπονομεύεται από το υψηλό επίπεδο αναβαλλόμενων φορολογικών πιστώσεων (DTC). Και οι τέσσερις ελληνικές τράπεζες σημείωσαν σχετικά επαρκείς εποπτικούς δείκτες κεφαλαίου το 2022, μετά τη σημαντική κατανάλωση κεφαλαίου από τις περισσότερες τα τελευταία χρόνια. Ο μέσος δείκτης CET1 ήταν 13,5% το 2022 σε σύγκριση με 12,4% το 2021, αν και η Moody’s αναμένει ότι οι δείκτες ενσώματων ιδίων κεφαλαίων (TCE) θα είναι σημαντικά χαμηλότεροι από τους δείκτες CET1.

Τα έσοδα

Από εκεί και πέρα, τα συνολικά καθαρά επιτοκιακά έσοδα ΝΙΙ των ελληνικών τραπεζών αυξήθηκαν κατά 5,2% το 2022, υποστηρίζοντας τα βασικά λειτουργικά έσοδα με τον κύριο θετικό άνεμο να προέρχεται από μια ισχυρή αύξηση δανείων κατά μέσο όρο περίπου 5,8%, που ήταν κυρίως εταιρικός δανεισμός ο οποίος συνδέθηκε με χρηματοδότηση έργων. Επιπλέον, η αύξηση των επιτοκίων επέτρεψε στις ελληνικές τράπεζες να αυξήσουν τα επιτόκια δανεισμού ταχύτερα από τα επιτόκια καταθέσεων.

Ακόμη, όπως επισημαίνει η Moody’s, η αύξηση των καταθέσεων υποστηρίζει τη ρευστότητα και τη χρηματοδότηση των τραπεζών. Οι συνολικές καταθέσεις πελατών των τεσσάρων ελληνικών τραπεζών αυξήθηκαν κατά 5,8% το 2022, υποστηρίζοντας τη ρευστότητά τους με μέσο δείκτη κάλυψης ρευστότητας (LCR) στο 198% στο τέλος του 2022.

Εκτίμηση για το 2023

Αναφορικά με τα ομόλογα, η Moody’s υπογραμμίζει ότι το μισό περίπου επενδυτικό χαρτοφυλάκιο των ελληνικών τραπεζών αποτελείται από τίτλους του δημοσίου, δηλαδή ελληνικά κρατικά ομόλογα και έντοκα γραμμάτια, τα οποία διατηρούνται ως τη λήξη. Η αύξηση στα επιτόκια έχει δημιουργήσει κάποιες μη καταγεγραμμένες ζημιές στα χαρτοφυλάκια, οι οποίες όμως περιορίζονται λόγω των αντισταθμίσεων που έχουν τεθεί σε εφαρμογή. Τέλος, ο οίκος επισημαίνει πως δεν αναμένει οι ελληνικές τράπεζες να σωρεύσουν σημαντικές ζημιές από αυτούς τους τίτλους κατά τη διετία 2023-24.

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442