Η «φούσκα» των μετοχών Τεχνητής Νοημοσύνης και τι «βλέπει» ο Economist

Ακόμη και οι πιο αισιόδοξοι ειδήμονες της Wall Street εκτιμούν ότι ο αμερικανικός δείκτης S&P 500 των κορυφαίων μετοχών μπορεί να αποκομίσει μόνο μικρά κέρδη μέχρι το τέλος του έτους

Spotlight

-

Μένει χωρίς ερευνητικό σκάφος η Ελλάδα – Το ωκεανογραφικό «Αιγαίο» αποσύρεται

-

Αυξημένα μέτρα της Τροχαίας για την περίοδο εορτασμού του Πάσχα και της Πρωτομαγιάς

-

Η Ισπανία επιβεβαιώνει την αποστολή πυραύλων Patriot στην Ουκρανία

-

5.000 δολάρια το κεφάλι – Οι κερδοσκόποι του πολέμου και το τίμημα της σωτηρίας από την κόλαση της Γάζας

Oι μετοχές των ΗΠΑ είναι εξαιρετικά ακριβές. Κάθε εβδομάδα, ένα νέο υψηλό. Δεν είναι να απορεί κανείς που μια αίσθηση ανησυχίας κατακάθεται στις αγορές. Περίπου το 40% των παγκόσμιων διαχειριστών κεφαλαίων πιστεύουν ότι οι μετοχές τεχνητής νοημοσύνης (AI) – ένας κρίσιμος μοχλός του ράλι – βρίσκονται ήδη σε φούσκα, σύμφωνα με την τελευταία μηνιαία έρευνα της Bank of America, όπως αναφέρει ο Economist.

Ακόμη και οι πιο αισιόδοξοι ειδήμονες της Wall Street εκτιμούν ότι ο αμερικανικός δείκτης S&P 500 των κορυφαίων μετοχών μπορεί να αποκομίσει μόνο μικρά κέρδη τους υπόλοιπους 9 μήνες του έτους. Για μερικούς, μια τέτοια νευρικότητα προμηνύει μια συντριβή. Αλλά για όλους, προκαλεί ένα ερώτημα: με τις τιμές των μετοχών να έχουν ήδη αυξηθεί τόσο πολύ, υπάρχουν μετοχές που προσφέρουν καλή αξία;

Οι μετοχές “αξίας” είναι βαθιά εκτός μόδας και δικαιολογημένα. Ορίζονται ως μετοχές με χαμηλές τιμές σε σύγκριση με τα υποκείμενα περιουσιακά στοιχεία ή κέρδη τους (σε αντίθεση με τις μετοχές «ανάπτυξης» με τιμές που είναι υψηλές σε αυτά τα μέτρα, αλλά υπόσχονται ταχέως αυξανόμενα κέρδη). Αν αυτό ακούγεται ελκυστικό, οι αποδόσεις των τελευταίων ετών δεν ήταν.

Κατά την τελευταία δεκαετία, οι μετοχές αξίας υστερούσαν σε σχέση με την ευρύτερη αγορά και αφέθηκαν στη σκόνη από τους ομολόγους τους ανάπτυξης. Το 2022, καθώς τα επιτόκια αυξήθηκαν και οι τιμές των κερδοσκοπικών περιουσιακών στοιχείων δέχθηκαν άγριο χτύπημα, το εκκρεμές φάνηκε για λίγο να ταλαντεύεται. Αλλά μόνο εν συντομία: η τρέχουσα ανοδική αγορά είδε για άλλη μια φορά τις μετοχές αξίας να καταστρέφονται από τις υπόλοιπες.

Υπάρχουν μετοχές που προσφέρουν καλή αξία; Αν θέλεις να επενδύσεις σε ημιαγωγούς, εν μέσω «του πολέμου των τσιπ» και της γενικότερης έλλειψης, μπορεί να αποζημιωθείς. Αλλά με τι ρίσκο;

Η επένδυση αξίας είναι νεκρή;

Αυτό το σερί απωλειών έχει οδηγήσει πολλούς να δηλώσουν ότι η επένδυση αξίας είναι νεκρή. Οι επικριτές λένε ότι δυσκολεύεται να λογοδοτήσει για τα άυλα περιουσιακά στοιχεία και τις δαπάνες έρευνας που στηρίζουν πολλές από τις πιο επιτυχημένες επιχειρήσεις του σήμερα. Τα επενδυτικά εργαλεία διευκολύνουν το φιλτράρισμα των εταιρειών με βάση τις αναλογίες τιμής προς αξία, πράγμα που σημαίνει ότι οι πιθανές αποδόσεις από αυτήν την προσέγγιση πιθανότατα θα αρμπιτραριστούν γρήγορα. Οι επιχειρήσεις που έμειναν να φαίνονται φθηνές, με άλλα λόγια, είναι φθηνές για κάποιο λόγο.

Τίποτα από αυτά, ωστόσο, δεν εμποδίζει κανέναν να ανησυχεί ότι οι αποτιμήσεις των μετοχών που οδηγούν στη σημερινή ανοδική πορεία έχουν γίνει πολύ υψηλές για να προσφέρουν αστρονομικές μελλοντικές αποδόσεις. Μια ευρέως παρακολουθούμενη μέτρηση για αυτό είναι ο κυκλικά προσαρμοσμένος λόγος τιμής προς κέρδη (CAPE) που επινοήθηκε από τον Robert Shiller του Πανεπιστημίου Yale, ο οποίος διαιρεί τις τιμές με τα προσαρμοσμένα στον πληθωρισμό κέρδη της τελευταίας δεκαετίας.

Για τον αμερικανικό δείκτη S&P 500, το CAPE ήταν υψηλότερο από ό, τι είναι σήμερα μόνο δύο φορές: στο αποκορύφωμα της φούσκας dotcom και λίγο πριν από το κραχ του 2022. Ακόμη και αν δεν ακολουθήσει μια συντριβή, ένας υψηλός δείκτης CAPE έχει ιστορικά αποδειχθεί ότι είναι ένας ισχυρός δείκτης. Oι κακές ή ακόμη και αρνητικές μακροπρόθεσμες πραγματικές αποδόσεις βρίσκονται μπροστά.

Παρ ‘όλα αυτά, οι αξίες που αποδίδει η αγορά στα κέρδη που προέρχονται από την Αμερική και αλλού είναι πολύ διαφορετικές.

«Κοιτάξτε πέρα από την Αμερική»

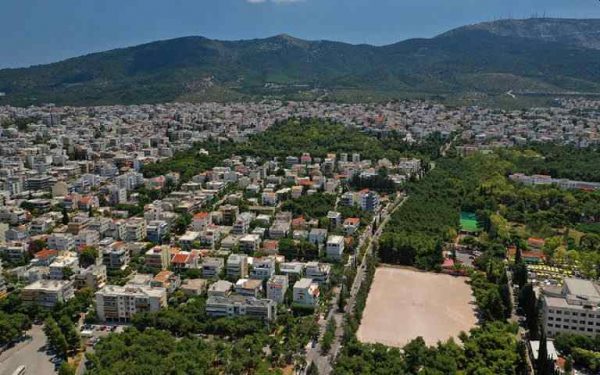

Για τον Victor Haghani της Elm Partners, μια ομάδα διαχείρισης κεφαλαίων, η απάντηση είναι προφανής: κοιτάξτε πέρα από την Αμερική. Στον ευρύτερο κόσμο, οι αποτιμήσεις είναι χαμηλότερες (βλ. διάγραμμα 2). Ο κ. Haghani υπολογίζει ότι, αν και οι αμερικανικές μετοχές προσελκύουν πολύ υψηλότερες συνολικές τιμές προς κέρδη πολλαπλάσιες από εκείνες αλλού, περίπου το 40% των υποκείμενων κερδών τους προέρχεται από το εξωτερικό. Στον υπόλοιπο κόσμο, περίπου το 20% των συνολικών κερδών προέρχεται από την Αμερική. Με άλλα λόγια, υπάρχει ένας ισχυρός βαθμός διασταύρωσης όπου πραγματοποιούνται πραγματικά τα κέρδη των δύο ομίλων εταιρειών.

Παρ ‘όλα αυτά, οι αξίες που αποδίδει η αγορά στα κέρδη που προέρχονται από την Αμερική και αλλού είναι πολύ διαφορετικές. Η αριθμητική ανάλυση του κ. Haghani υποδηλώνει ότι, για να φτάσουν από τα κέρδη στις τιμές των μετοχών (τόσο για αμερικανικές όσο και για μη αμερικανικές μετοχές), οι επενδυτές αυξάνουν αυτές που προέρχονται από την Αμερική κατά περισσότερο από 40 φορές. Για τα κέρδη που προέρχονται από τον υπόλοιπο κόσμο, ο αντίστοιχος συντελεστής κλιμάκωσης είναι μόλις δέκα.

Αυτή η διαφορά φαίνεται να μην έχει νόημα. Είναι ένα πράγμα που υποδηλώνει ότι οι αμερικανικές επιχειρήσεις αξίζουν υψηλότερη αποτίμηση επειδή υπάρχει κάτι εξαιρετικό στο δυναμικό ανάπτυξής τους. Αλλά γιατί τα κέρδη που προέρχονται από την Αμερική να αυξήσουν την τιμή μιας μετοχής τόσο πολύ περισσότερο από εκείνα που προέρχονται από αλλού;

Τον Μάρτιο, οι παγκόσμιοι διαχειριστές κεφαλαίων δήλωσαν στην έρευνα της Bank of America ότι, από μήνα σε μήνα, είχαν «γυρίσει» περισσότερα κεφάλαιά τους σε ευρωπαϊκές μετοχές και μετοχές αναδυόμενων αγορών από ό,τι έκαναν εδώ και χρόνια.

Υποτιμημένα τα χρηματιστήρια εκτός ΗΠΑ

Ίσως τα χρηματιστήρια χωρών εκτός Αμερικής (ή, ισοδύναμα, τα κέρδη που προέρχονται από αυτές τις χώρες) είναι απλώς υποτιμημένα σε σχετικούς όρους. Αυτό είναι ακριβώς το είδος της εσφαλμένης τιμολόγησης που οι αγορές μπορεί τελικά να διορθώσουν αυξάνοντας τις αποτιμήσεις που αποδίδονται για μη αμερικανικές επιχειρήσεις, μειώνοντας εκείνες των αμερικανικών επιχειρήσεων ή και τα δύο. Επιπλέον, ενώ η επένδυση αξίας συχνά περιλαμβάνει τη λήψη συγκεντρωμένων στοιχημάτων σε μεμονωμένες εταιρείες ή τομείς, το στοίχημα σε αυτήν την ανατιμολόγηση επιτρέπει την κατανομή του κινδύνου στο μεγαλύτερο μέρος του κόσμου.

Στους περισσότερους τομείς, οι μετοχές των ευρωπαϊκών εταιρειών επλήγησαν από μακροπρόθεσμες μέσες εκπτώσεις. Σήμερα, ωστόσο, αυτές οι εκπτώσεις είναι παρούσες σε κάθε τομέα – και είναι πολύ βαθύτερες από τους μακροπρόθεσμους μέσους όρους τους (βλ. διάγραμμα 3). Αντί να αποτυγχάνουν να λειτουργήσουν σε βιομηχανίες αιχμής, τέτοιες επιχειρήσεις μπορεί απλώς να είναι υποτιμημένες.

Τον Μάρτιο, οι παγκόσμιοι διαχειριστές κεφαλαίων δήλωσαν στην έρευνα της Bank of America ότι, από μήνα σε μήνα, είχαν «γυρίσει» περισσότερα κεφάλαιά τους σε ευρωπαϊκές μετοχές και μετοχές αναδυόμενων αγορών από ό,τι έκαναν εδώ και χρόνια. Όσες αγορές θεωρούνται υποτιμημένες μπορεί να μην παραμείνουν έτσι για πολύ.

Πηγή: Ot.gr

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442