Τράπεζες: Αυξάνει τις τιμές στόχους η HSBC – Βλέπει συνέχεια στην άνοδο

Πώς διαμορφώνονται οι τιμές στόχοι

Spotlight

-

Ελεύθερος ο Ζεράρ Ντεπαρντιέ – Δεν του απαγγέλθηκαν νέες κατηγορίες για σεξουαλικά εγκλήματα

-

Εφαρμογή της βίζας εξπρές για Tούρκους πολίτες και για τα 10 νησιά του Αιγαίου

-

Το ρομπότ Sophia έθεσε νέο… Κρητικό Ζήτημα – «Η Κρήτη θα μπορούσε να ήταν αυτόνομο κρατίδιο»

-

Τρόφιμα που δεν πρέπει ποτέ να μαγειρεύετε στη φριτέζα αέρος - Ειδικοί κρούουν τον κώδωνα του κινδύνου

Το ερώτημα εάν το ράλι των ελληνικών τραπεζών στο χρηματιστήριο κατά 60% θα έχει συνέχεια απασχόλησε το συνέδριο της HSBC που πραγματοποιήθηκε στο Λονδίνο τις προηγούμενες μέρες. Η απάντηση είναι σαφώς θετική, δεδομένου ότι, όπως επισημαίνει η τράπεζα, το consensus των αναλυτών φαίνεται να μην αντικατοπτρίζει τις ευνοϊκές προοπτικές για τα καθαρά έσοδα από τόκους(ΝΙΙ) λόγω των συνεχιζόμενων αυξήσεων των επιτοκίων της ΕΚΤ, του χαμηλού κόστους των καταθέσεων και τα αυξανόμενα βιβλία τίτλων.

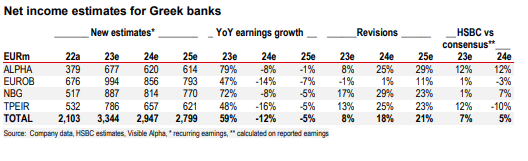

Η HSBC αυξάνει τις εκτιμήσεις της για τα κέρδη την περίοδο 2023-2025 κατά 8%, 18%, και 21%, κατά μέσο όρο, προσαρμόζει τις τιμές – στόχους και επαναλαμβάνει τις αξιολογήσεις Buy και για τις τέσσερις τράπεζες. Αυτές οι αναθεωρήσεις τοποθετούν την HSBC πάνω από το consensus 7% και 5% για τα έτη 2023-2024, με την υψηλότερο διαφορά να εντοπίζεται στην περίπτωση της Alpha Bank, η οποία ανδεικνύεται σε προτιμώμενη επιλογή.

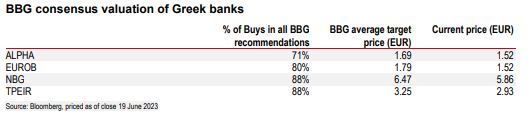

Σύμφωνα με το Bloomberg, το 70%-80% των αναλυτών του sell side έχουν αξιολογήσεις Buy για τις ελληνικές τράπεζες που εξετάζει η HSBC, ωστόσο, η μέση τιμή-στόχος δεν υποδηλώνει σημαντική άνοδο. Αυτό συνεπάγεται ένα κύμα από αναθεωρήσεις από τους αναλυτές προς οποιαδήποτε κατεύθυνση βραχυπρόθεσμα, εκτιμά η τράπεζα.

Τιμές στόχοι

Οι τιμές στόχοι διαμορφώνονται ως εξής:

- Alpha Bank στα 2,20 ευρώ ανά μετοχή από 1,45 ευρώ πριν και περιθώριο ανόδου 45%.

- Eurobank στα 1,95 ευρώ ανά μετοχή από 1,60 ευρώ πριν και περιθώριο ανόδου 28%.

- Εθνική Τράπεζα στα 7,95 ευρώ από 6,95 ευρώ πριν και περιθώριο ανόδου 36%.

- Τράπεζα Πειραιώς στα 4 ευρώ ανά μετοχή από 3,35 ευρώ πριν και περιθώριο ανόδου 37%.

Iσχυρά κέρδη για τα επόμενα δύο τρίμηνα, αναθεωρήσεις και εκλογές

O οίκος διατηρεί τη θέση της για τα καθαρά έσοδα από τόκους, η οποία εκφράστηκε στους τελευταίους γύρους των κερδών και ότι είναι πιθανό το ΝΙΙ να κορυφωθεί στο δεύτερο εξάμηνο φέτος λόγω της αναπροσαρμογής των τιμών των δανείων, αλλά θα μειωθεί το 2024 λόγω της ανατιμολόγησης των καταθέσεων. Ωστόσο, οι 400 μ.β. της HSBC για το επιτόκιο της ΕΚΤ (προηγούμενη εκτίμηση 350 μ.β.) υποδηλώνει ότι η αιχμή για το NII βρίσκεται ψηλότερα. Επίσης, τα χαμηλότερα από τα αναμενόμενα beta καταθέσεων μέχρι στιγμής και τα αυξανόμενα χαρτοφυλάκια τίτλων υποδηλώνουν ότι η πτώση το 2024 δεν θα είναι τόσο απότομη.

Συνολικά, αυξάνει τις προβλέψεις για το NII και προβλέπει πλέον ότι τα επαναλαμβανόμενα κέρδη θα αυξηθούν κατά 59% φέτος (από 47% που προέβλεπε πριν) και θα ακολουθήσει μείωση 12% το 2024 (από 19% που έβλεπε πριν).

«Βλέπουμε περαιτέρω ανοδική πορεία στις μετοχές των ελληνικών τραπεζών παρά τη σημαντική άνοδο τους τελευταίους έξι μήνες εν μέσω θύελλας NII, φιλικής προς την αγορά έκβασης από τον πρώτο γύρο των εκλογών και ελπίδων για αναβάθμιση της πιστοληπτικής ικανότητας του δημοσίου σε επενδυτικό βαθμό. Παρά τις ισχυρές αυτές επιδόσεις, ωστόσο, η Ελλάδα εξακολουθεί να είναι το μόνο τραπεζικό σύστημα στην κάλυψη GEM που διαπραγματεύεται κάτω από τη λογιστική αξία για ένα ROTE προσαρμοσμένο σε θετικό κίνδυνο. Επιπλέον, η Alpha και η Πειραιώς εξακολουθούν να φαίνεται ότι υπολείπονται της αξίας τους τόσο στην GEM (Global Emerging Markets) όσο και στην Ευρώπη, αν και δεν εμφανίζονται πλέον ως οι φθηνότερες μετοχές της GEM στο P/BTV».

Προτιμώμενη επιλογή η Alpha Bank

«Η Alpha Bank γίνεται η προτιμώμενη επιλογή μας. Η υποαπόδοση της έφερε την αποτίμησή της κάτω από τις εγχώριες ομοειδείς και στο κατώτερο άκρο της κάλυψης των τραπεζών των αναδυόμενων αγορών που καλύπτουμε. Ωστόσο, προβλέπουμε ανθεκτικές προοπτικές NII σε σχέση με τις εγχώριες τράπεζες που θα οδηγήσουν σε κάποια αναπλήρωση του δείκτη αποδοτικότητας ROTE. Αυτό δεν φαίνεται να αποτυπώνεται στις εκτιμήσεις των αναλυτών, καθώς είμαστε 12% υψηλότερα από το consensus τόσο για τα φετινά κέρδη και του 2024.

Τα σχέδια για το κόστος των προβλέψεων και των στόχων των λειτουργικών εξόδων (opex) που έχουν τεθεί στο επιχειρηματικό σχέδιο 2022-2025 αποτελούν ανοδικούς κινδύνους. Επισημαίνουμε επίσης τη σχετική αξία της Alpha Bank έναντι της Τράπεζας Πειραιώς, με την πρώτη να έχει έκπτωση 5% επί του δείκτη P/TBV για φέτος, παρά το παρόμοιο κεφαλαιακά προσαρμοσμένο δείκτη αποδοτικότητας ROTE και το υψηλότερο δείκτη κεφαλαίων CET-1», σημειώνει η βρετανική τράπεζα.

Μεταξύ άλλων, εκτιμά ότι έχει υποτιμηθεί η ισχυρή δυναμική που διαθέτει η ΕΤΕ στα καθαρά έσοδα από τόκους τα τελευταία δύο τρίμηνα.

Τέλος, βλέπει απόλυτη αξία στην Eurobank φέτος με δείκτη 0,79 φορές σε όρους P/TBV για 15% ROTE περίπου και εκτιμά ότι η διαπραγμάτευση στο ίδιο επίπεδο με τις ευρωπαϊκές ομοειδείς επιχειρήσεις μεγάλης κεφαλαιοποίησης με παρόμοιο ROTE αλλά ένα χαμηλότερο προφίλ κόστος κεφαλαίων θα μπορούσε να δημιουργήσει κάποια υπερκάλυψη για την αποτίμησή της.

Ακολουθήστε το in.gr στο Google News και μάθετε πρώτοι όλες τις ειδήσεις

![Σούπερ μάρκετ: Πώς μπορείτε να συγκρίνετε τις τιμές για 3.000 προϊόντα [πίνακες]](https://www.in.gr/wp-content/uploads/2024/04/super-market1-1-315x220.jpg)

Αριθμός Πιστοποίησης Μ.Η.Τ.232442

Αριθμός Πιστοποίησης Μ.Η.Τ.232442